Uno de los grandes vértigos de los autónomos que acaban de empezar es si estarán llevando al día las cuentas con la Agencia Tributaria. La alta complejidad del sistema de modelos no se lo pone fácil a los neófitos. A pesar de que los modelos de la Agencia Tributaria suelen explicarse partiendo de ellos mismos, hemos preferido ir un paso atrás y tomar perspectiva. Todos estos modelos de tributación arrancan en las facturas, y estas a su vez en los modelos 036 y 037.

Modelo 036 y Modelo 037. Cómo ser autónomo

Los Modelos 036 y 037 son una herramienta de alta en la Agencia Tributaria en concepto de autónomo. Es un «Hola, estoy aquí», un censo o registro que rara vez se modifica a lo largo de la vida de autónomo. Por eso precisamente recomendamos acudir a un gestor para cumplimentarlo.

Tratar de aprender por nuestra cuenta los entresijos de estos modelos (bastante complejos) para usar ese conocimiento una sola vez no sale a cuenta. Probablemente nos convenga pagar una o dos horas de gestoría, en la que explicaremos cuál será nuestro trabajo, en qué consistirá, al mismo tiempo que aportaremos una serie de datos personales necesarios.

Este trámite ronda entre los 30 y 100 euros en función de la gestora, y en ocasiones lo regalan si nos decidimos a que sean ellos los que lleven las cuentas. Aunque es posible que nos interese abonar este primer servicio y rellenar nosotros los distintos modelos. Volveremos sobre esto más adelante.

Una vez registrados como autónomos, ya podemos facturar.

Facturas emitidas por ti

Las facturas son otro de esos pequeños problemas asociados a los autónomos, muchos de los cuales empiezan su andadura sin comprender cómo funciona una factura. Estas se emiten por la realización de un trabajo o la venta de un producto, y tienen tres partes: base imponible (BASE), IVA e IRPF.

El importe total de las facturas se calcula así: BASE + IVA – IRPF.

IVA en las facturas

El IVA normal es del 21% sobre la base imponible (IVA = 0,21·BASE), aunque no somos nosotros los que decidimos ese porcentaje. Existen varios tipos de IVA, cada uno asociado a una serie de productos y servicios. Para saber cuál es el que nos conviene, podemos usar el paso por la gestoría anterior para preguntar.

El IVA aparece sumado en la factura, y nos lo abonará (pagará) nuestro cliente. No obstante, no es para nosotros. Nosotros solo lo retenemos (de ahí que se le llame IVA retenido). Cada trimestre rellenaremos el Modelo 303 (ver más abajo) y enviaremos la suma de todo el IVA retenido a la Agencia Tributaria. Por ejemplo, vía transferencia bancaria. Algunos bancos permiten hacerlo gratuitamente dentro de sus plataformas online, y nos ayudarán si tenemos dudas con este paso.

IRPF en las facturas

El IRPF que aparece en las facturas es el mismo que estamos acostumbrados a ver en la declaración de la Renta (que es el Modelo D100). En las facturas a veces aparece y a veces no. Explicamos ambos casos:

- Si la factura es para una empresa (cliente), el IRPF aparecerá y lo hará restando. Además, es aconsejable que se indique el porcentaje escogido. Por ejemplo, del 15% (IRPF = 0,15·BASE).

Este IRPF se lo queda el cliente hasta que tenga que dárselo en nuestro nombre a la Agencia Tributaria. Es decir, no pasa por nuestras manos, por lo que nos conviene que sea una cantidad baja.

Es recomendable pregunta al gestor en esa primera reunión si se puede aplicar un IRPF más bajo, y durante cuánto tiempo. Muchos autónomos pueden beneficiarse de ello, consiguiendo más liquidez durante los primeros 18 meses.

- Si la factura es para un particular, no aparecerá el IRPF por ningún lado. Esto es porque el particular no tiene manera de entregárselo a la Agencia Tributaria. Seremos nosotros, como autónomos, quienes lo hagamos a través del Modelo 130 cada trimestre.

Tener ordenados los datos de las facturas

Antes hemos comentado que puede no salirnos a cuenta contratar un gestor para llevarnos las cuentas. En muchas ocasiones, merece la pena pagar una única visita para dejar la base bien atada y ser nosotros los que cumplimentemos el Modelo 130, Modelo 303 y Modelo 390 (de autónomos), además del Modelo 100 (que es la declaración de la renta).

El motivo es que los modelos que como autónomos tenemos que entregar cada trimestre (Modelo 130 y Modelo 303) llevan entre dos y cinco minutos rellenarlos. No más. Tanto estos modelos como el pago de IRPF e IVA asociado a ellos se realiza de manera telemática. Ni siquiera tendremos que movernos de casa o de la oficina.

¿Cuándo ir a un gestor y abonar 30, 50 o incluso 70 euros mensuales para que te presente esos modelos cuatro veces al año? Cuando no llevemos bien el orden, y nuestras facturas sean un caos para nosotros mismos, o cuando sean muchas y no dejemos de facturar en todo el día de manera constante.

Pero si emitimos menos de una factura cada 30 o 40 minutos (por poner un periodo de tiempo corto), entonces es conveniente hacer un documento de Excel similar a este:

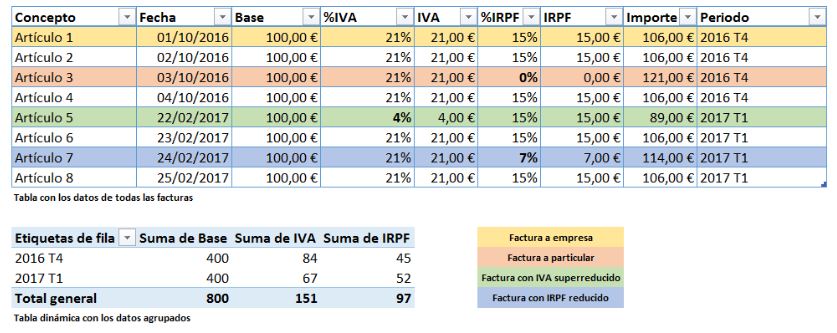

En la tabla de arriba aparecen los distintos trabajos facturados en el cuarto trimestre (T4) de 2016 y el primer trimestre (T1) de 2017. Hemos señalado en amarillo un ejemplo a empresa donde sí aparece IRPF; en rosa, un ejemplo a particular en el que el IRPF es cero; en verde, una factura con IVA superreducido; y, en azul, una factura con IRPF reducido.

Si tenemos una hoja con estos datos actualizados día a día, algo aconsejable, podemos convertirlos en una tabla dinámica al final de cada trimestre para sumar los datos necesarios para rellenar el Modelo 130 y el Modelo 303, así como el Modelo 390 a final de año.

Modelo 130, declaración trimestral de IRPF

El Modelo 130 es el modelo oficial de declaración para liquidar el pago fraccionado a cuenta del IRPF. Es decir, para devolver a la Agencia Tributaria todo ese IRPF que nos hemos quedado de los clientes que no eran empresas.

No todos los autónomos tienen que rellenar este modelo cada tres meses. De hecho, aquellos que prevean que más del 70% de sus ingresos vendrán de empresas, deberán decírselo a quien les cumplimente el Modelo 036 o Modelo 037. Les ahorrará mucho papeleo a futuro.

Tramos de IRPF que se aplicarán en el Modelo 100 (declaración). Fuente: Expansión.

Para rellenar este modelo, además de los datos personales, solo necesitaremos conocer la BASE y el IRPF. Así como el porcentaje asignado al IRPF. Por eso, la tabla y la tabla dinámica de arriba nos será de gran ayuda.

En el ejemplo, el Modelo 130 del 2016 T4 y del 2017 T1 no nos han salido igual. Aunque la base sea la misma (400 euros) el IRPF varía de 45 euros (~11%) a 52 euros (13%). Esto es debido a que hemos usado IRPF para empresas (15%), para particulares (0%) y para empresas reducido (7%).

Estas son las fechas para presentar el Modelo 130:

- Primer trimestre: del 1 al 20 de abril, ambos inclusive.

- Segundo trimestre: del 1 al 20 de julio, ambos inclusive.

- Tercer trimestre: del 1 al 20 de octubre, ambos inclusive.

- Cuarto trimestre: del 1 al 20 de enero, ambos inclusive.

Aquí está el Modelo 130 en la página oficial de la Agencia Tributaria.

Modelo 303, declaración trimestral de IVA

El Modelo 303 es el único modelo de autoliquidación de IVA. Sirve para informar a la Agencia Tributaria de cuándo IVA hemos recibido de nuestros clientes (IVA retenido o devengado), así como cuánto IVA hemos pagado a nuestros proveedores (IVA deducible). De la diferencia nos saldrá cuánto IVA tenemos que dar a la Agencia Tributaria.

Para rellenar este modelo necesitaremos conocer la BASE de nuestras facturas, así como el IVA aplicado en todas ellas (en porcentaje y valor absoluto). Datos que también podemos sacar de la tabla de arriba.

En el ejemplo, el Modelo 303 del 2016 T4 y del 2017 T1 tampoco nos han salido iguales. De nuevo partiendo de la misma BASE de 400 euros, el IVA retenido ha sido de 84 euros y de 67 euros. El motivo ha sido que en el T4 hemos aplicado una factura con IVA superreducido del 4%.

Estas son las fechas para presentar el modelo:

- Primer trimestre: Del 1 al 20 de abril, ambos inclusive.

- Segundo trimestre: Del 1 al 20 de julio, ambos inclusive.

- Tercer trimestre: Del 1 al 20 de octubre, ambos inclusive.

- Cuarto trimestre: Del 1 al 30 de enero, ambos inclusive.

Aquí está el Modelo 303 en la página oficial de la Agencia Tributaria. A diferencia del Modelo 130 este es siempre obligatorio, incluso aunque no hayamos tenido actividad durante el trimestre en cuestión.

Modelo 390, declaración anual de IVA

Este modelo es muy similar al Modelo 303, pero anual en lugar de trimestral. Algo importante es que son complementarios, no optativos. Es decir, no podremos elegir si queremos hacer la declaración de IVA trimestralmente (Modelo 303) o anualmente (Modelo 390). Ambos son obligatorios.

Hay dos maneras de cumplimentar este modelo: bien tomando los datos directamente de nuestra contabilidad particular, como es la tabla presentada arriba; bien de los modelos 303 previos. Lo importante es que los cuatro Modelos 303 y el Modelo 390 han de cuadrar. Es un resumen.

Para el ejercicio de 2017, algunos grupos no estarán en obligación de presentarlo. Grandes empresas, grupos de IVA e inscritos en el régimen de devolución mensual. Aquellos que no estén seguros, siempre pueden preguntar en la Agencia Tributaria, o invertir 5 minutos en rellenarlo.

El plazo para presentar este modelo varía con el año. Tiene de inicio el 1 de enero y suele tener como límite el 30 o 31 de enero.

Aquí está el Modelo 390 en la página oficial de la Agencia Tributaria.

Ser autónomo suele dar vértigo al principio. Hay mucha información en Internet, pero casi toda parte de la base de que la persona comprende de manera natural palabras como devengo, deducido o retenido.

Esperamos haber sido de ayuda para entender mejor estos modelos y los datos de partida que el autónomo tiene que acopiar para entregarlos sin problemas.

Marcos Martínez