A lo largo de todo el año, las empresas españolas retienen el IRPF practicado a trabajadores, profesionales y otros empresarios. Para ello utilizan el Modelo 111 cada tres meses, y el Modelo 190 al final de año, como resumen anual. De modo que el Modelo 190 es una recopilación de los cuatro Modelos 111. En este artículo te explicamos su porqué, te enseñamos a rellenarlos y te contamos cuándo debes presentarlos.

[hde_related]

¿Para qué sirven el Modelo 111 y el Modelo 190?

Ambos funcionan del mismo modo y sirven para devolver a Hacienda el IRPF no abonado a sus empleados, autónomos y otras empresas. Cuando una empresa abona la nómina de los trabajadores, o una factura, el IRPF aparece restando. Es decir, es una parte del salario o factura que no va a parar al profesional.

En su lugar, la empresa se lo guarda para pasarlo directamente —y en nombre del trabajador o empresario— a Hacienda. Si una empresa con cinco empleados retiene 100 euros de IRPF al mes a cada uno, al final de trimestre tendrá que abonar 1.500 euros (5 trabajadores x 3 meses x 100 euros). Al terminar el año, además, tendrá que entregar el Modelo 190 con la información de todos los trimestres.

Este Modelo 190 sirve para que Hacienda envíe de vuelta a la empresa el Certificado de Retenciones e Ingresos a Cuenta del IRPF, un documento que los trabajadores necesitan para hacer la declaración de la renta (Modelo 100). Este IRPF es capital del trabajador tramitado directamente a las arcas del estado.

¿Estoy obligado a entregar el Modelo 111 y Modelo 190?

Estaremos obligados a presentar el Modelo 111 siempre que hayamos descontado importes sobre el IRPF en alguno de los casos de la lista de abajo, en la que incluimos los principales:

- Rendimientos del trabajo, como nóminas o finiquitos.

- Rendimientos que sean contraprestación de actividades económicas, como los servicios de un contable o notaría.

- Premios tras participar en concursos.

- Rendimientos derivados de propiedad intelectual e industrial.

- Ganancias patrimoniales del uso forestal de montes públicos.

- Rendimientos derivados de alquileres.

- Importes de donaciones o planes de pensiones.

De cara a la entrega del Modelo 190 tendremos las mismas obligaciones. Y como norma general si presentamos el Modelo 111, también estaremos obligados a presentar el Modelo 190. Sí existen casos puntuales, generalmente por bajos rendimientos, en los que el Modelo 111 no es obligatorio y el Modelo 190 pasa a ser el único que debemos entregar.

¿Cuándo tengo que entregar el Modelo 111 y Modelo 190?

Al ser trimestral, cada Modelo 111 se entrega entre los días 1 y 20 de abril (T1), julio (T2), octubre (T3) y enero (T4 del año anterior). El Modelo 190, por otra parte, es anual y se tiene de plazo del 1 al 31 de enero de cada año.

Una vez que tenemos presente por qué, en qué casos y cuándo se presentan estos modelos, vamos a ver uno por uno cómo se rellenan.

¿Cómo se rellena el Modelo 111?

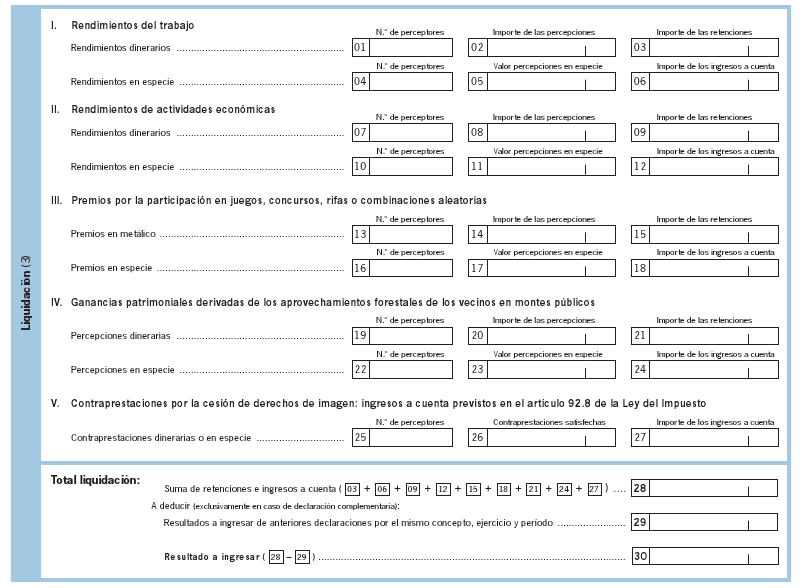

El Modelo 111 está dividido en diferentes subapartados, siendo el primero la Identificación del declarante. Esta será nuestra empresa. Luego rellenaremos el Devengo, donde incluimos año y trimestre y seguimos con el apartado más importante: Liquidación. En él se especifican cada uno de los rendimientos por separado:

- Rendimientos del trabajo.

- Rendimiento de actividades económicas.

- Premios por la participación en juegos, concursos, rifas o combinaciones aleatorias.

- Ganancias patrimoniales derivadas de los aprovechamientos forestales de los vecinos en montes públicos.

- Contraprestaciones por la cesión de derechos de imagen.

En cada uno de estos apartados veremos a su vez una subdivisión por rendimiento dinerario (euros) y en especie (que habremos de valorar también económicamente). También veremos especificaciones como estas:

- Número de perceptores, como por ejemplo “5” en el caso anterior en el que teníamos cinco trabajadores.

- Importe de las percepciones, en euros, donde incluiremos la base.

- Importe de las retenciones, también en euros, que habla solo del IRPF.

Al final del apartado Liquidación veremos el Total liquidación, que no es sino la suma de todas las partidas de IRPF [casilla 28] y el Resultado a ingresar [casilla 30]. Estas dos suelen coincidir.

El punto que suele presentar más dificultades es la casilla 29, el capital A deducir. Este solo hay que cumplimentarlo en caso de hacer una declaración complementaria. Si necesitamos realizar una porque queramos ampliar información o corregir una errata, en la casilla 29 irá la información adicional (en euros) y tendremos que marcar con una X el apartado 6 (Complementaria).

¿Cómo se rellena el Modelo 190?

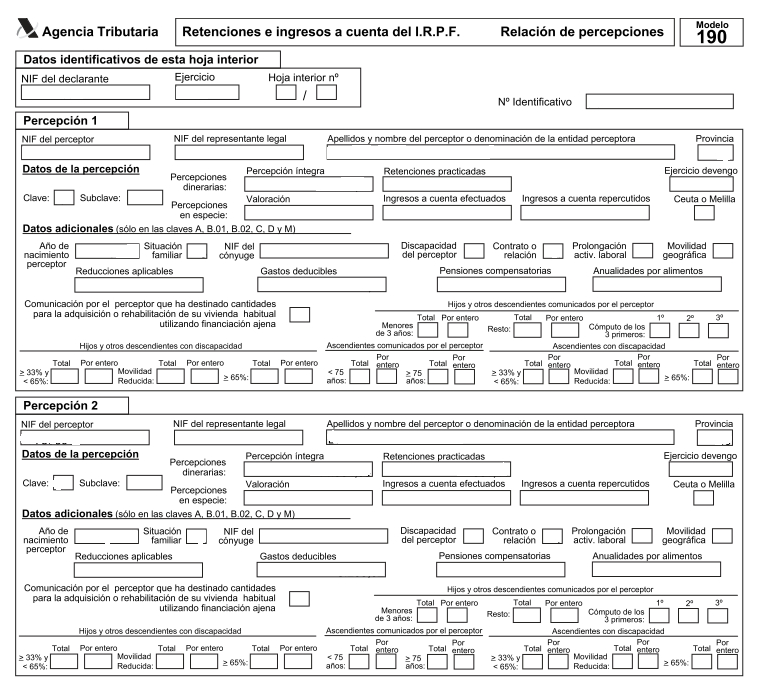

Como en todo modelo fiscal, el primer apartado del Modelo 190 son los datos identificativos y ejercicio. A continuación veremos el apartado Resumen de los datos incluidos en la declaración, que debemos rellenar después del siguiente apartado y que consiste en la suma de todo ese IRPF que ya hemos tramitado a Hacienda.

El apartado más complejo viene en la hoja posterior y se llama Relación de percepciones. Es el más largo de rellenar y está muy desglosado, perceptor por perceptor. Esto significa que para cada empleado, autónomo contratado, rendimiento de capital, empresa… tendremos que rellenar un subapartado. Puede llevarnos un tiempo.

Incluye datos muy básicos, como NIF, nombre o provincia, ejercicio… pero también otros no tan sencillos:

- Clave: es una letra que indica el tipo de rendimiento:

- Rendimientos del trabajo de empleados por cuenta ajena.

- Rendimiento de trabajo de pensionistas y perceptores de haberes pasivos.

- Rendimientos del trabajo de prestaciones o subsidios por desempleo.

- Como la C, pero para aquellos abonados por pago único.

- Rendimientos del trabajo de retribuciones a consejeros y administradores.

- Rendimientos del trabajo de cursos, conferencias, seminarios…

- … Podemos encontrar el resto de claves y subclaves (son muchas) en la Sede Electrónica de la Agencia Tributaria.

- Percepciones y retenciones, en dos casillas diferentes, que hablan de la base y la retención final para cada perceptor durante todo el año.

El resto de casillas son específicas de la situación de cada trabajador, autónomo o empresa contratada, por lo que necesitan una aproximación mucho más cuidada que, por espacio, no cabría en un artículo de este tipo. Finalmente tenemos, como en el reto de documentos, el campo de firma.

Imágenes | iStock/Pinkypills, rawpixel